Theo TT 107/2017/TT-BTC hướng dẫn hạch toán tài khoản 531 – Thu hoạt động sản xuất kinh doanh, dịch vụ: Phản ánh vào tài khoản này các khoản thu của hoạt động sản xuất, kinh doanh, dịch vụ như: Các khoản doanh thu về bán sản phẩm, hàng hóa, ấn chỉ, cung cấp dịch vụ; khoản thu về các đề tài, dự án liên doanh, liên kết với các tổ chức, cá nhân; thu dịch vụ đào tạo; dịch vụ dạy nghề; dịch vụ y tế; dịch vụ văn hóa; dịch vụ thể thao và du lịch; dịch vụ thông tin truyền thông và báo chí; dịch vụ khoa học và công nghệ; dịch vụ sự nghiệp kinh tế và sự nghiệp khác; thu cho thuê tài sản (kể cả thu của các cơ quan, tổ chức, đơn vị có tài sản cho sử dụng chung theo quy định của pháp luật); các khoản thu dịch vụ khác theo quy định của pháp luật (như dịch vụ gửi xe, cho thuê kiốt…).

I. Định khoản

Các nguồn thu hoạt động sản xuất kinh doanh, dịch vụ, bao gồm: Thu học phí, thu viện phí, thu dịch vụ gửi xe, thu cho thuê căng tin (kiot)…

1. Khi thu được kinh phí từ hoạt động khác:

Nợ TK 111, 1121/Có TK 531

2. Nộp tiền vào NH, KB:

Nợ TK 1121/Có TK 1111, 1121

3. Khi chi từ nguồn dịch vụ:

3.1. Chi hoạt động

- Ủy nhiệm chi: Nợ TK 154, 642/Có TK 112

- Rút tiền mặt về nhập quỹ: Nợ TK 1111/Có TK 1121.

3.2. Chi lương, phụ cấp cho người lao động

- Khi chi lương: Nợ TK 334/ Có TK 1121

- Hạch toán chi phí lương: Nợ 154, 6421/ Có 334

3.3. Thanh toán BH, KPCĐ

- Khi chi bảo hiểm, KPCĐ: Nợ TK 332/ Có 1121

- Hạch toán chi phí bảo hiểm:

Nợ TK 154, 642/Có TK 332 BH cơ quan đóng

Nợ TK 334/Có TK 332 BH khấu trừ vào lương

Nợ TK 154, 6421/ Có TK 334 BH khấu trừ vào lương

3.4. Chi nộp thuế GTGT, TNDN

- Chi nộp thuế GTGT:

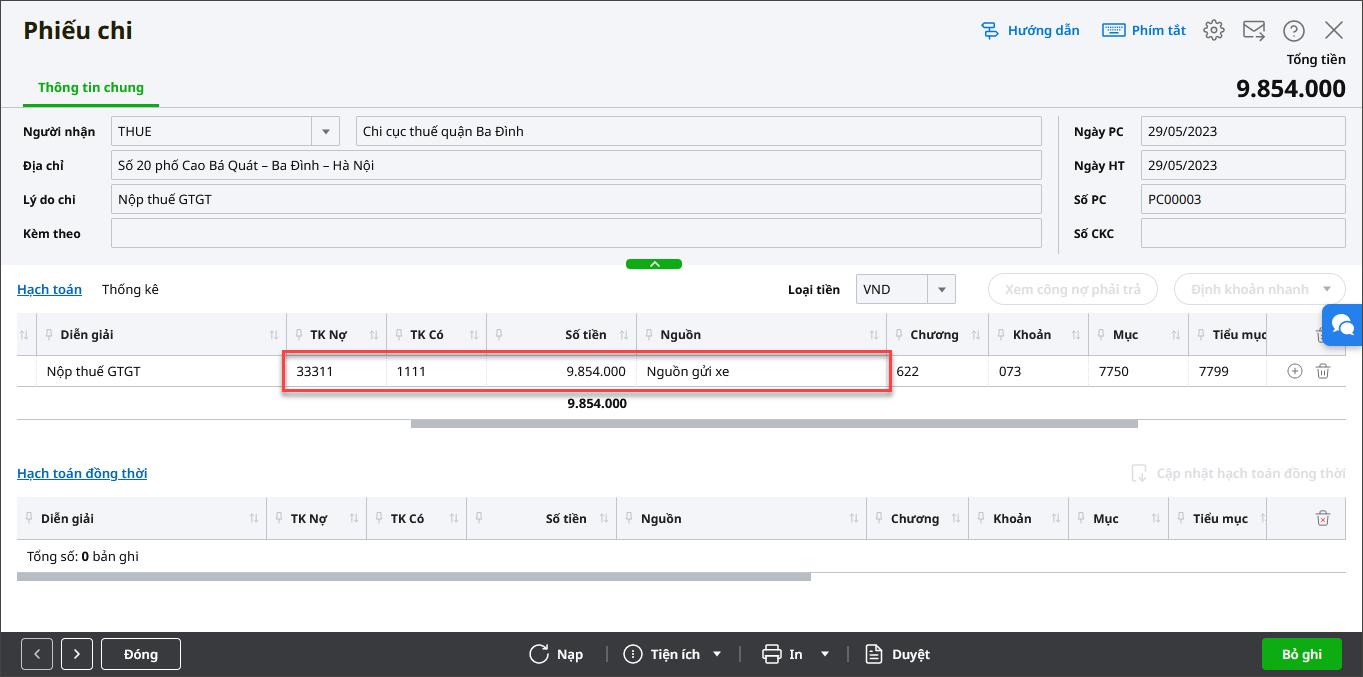

– Khi chi nộp thuế: Nợ 33311/Có 111, 1121

– Khi xác định số thuế GTGT phải nộp trích vào doanh thu: Nợ 531/Có 33311 - Chi nộp thuế TNDN:

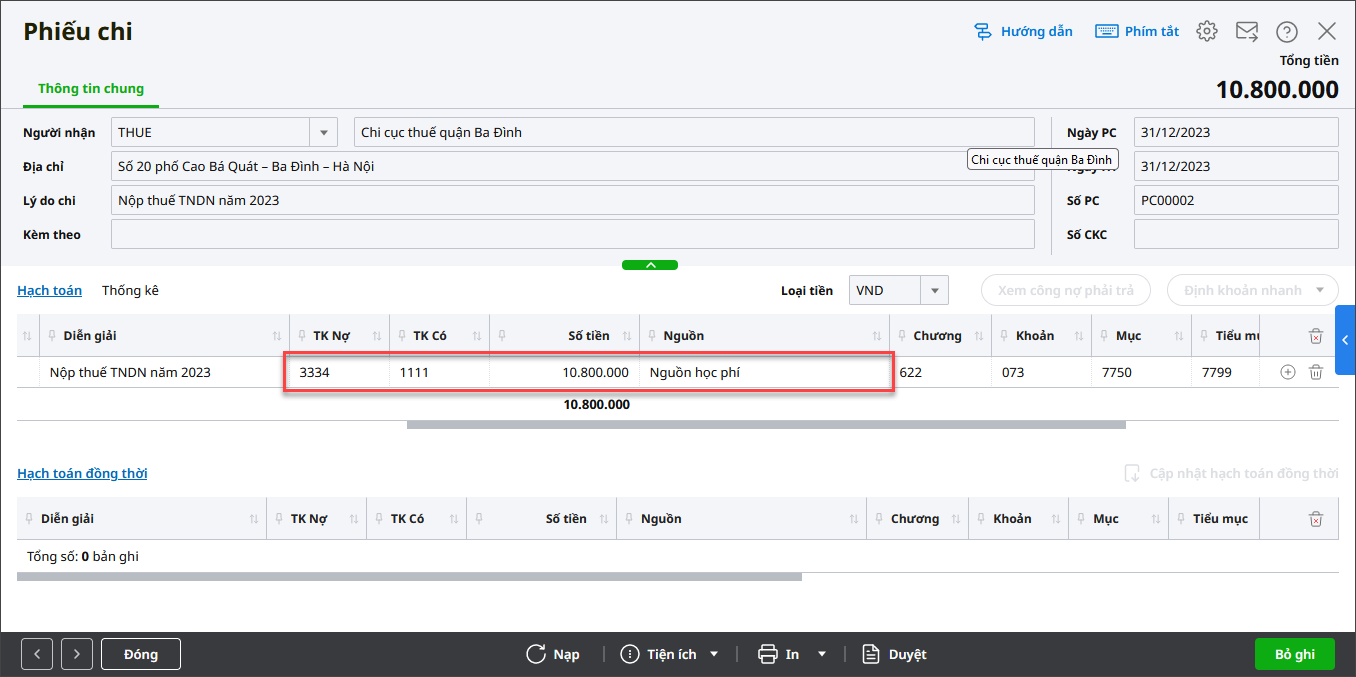

– Khi chi nộp thuế: Nợ 3334/Có 111, 1121

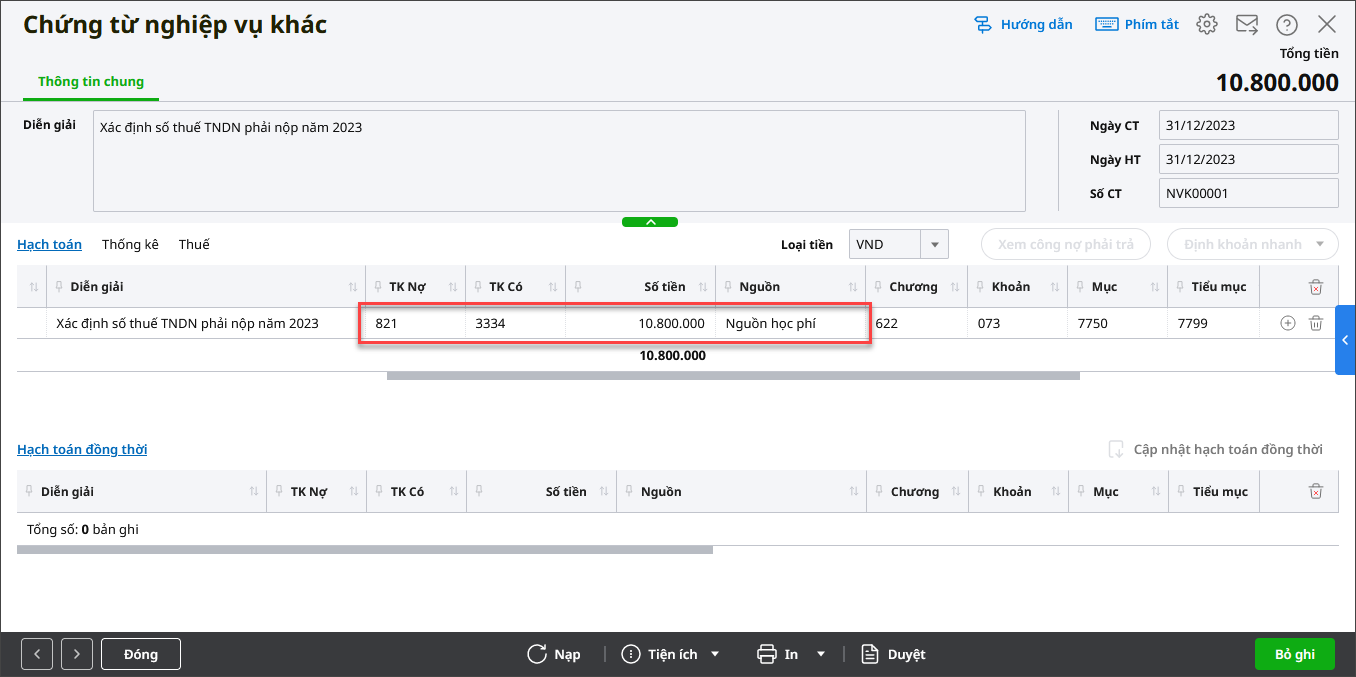

– Khi xác định số thuế TNDN phải nộp: Nợ 821/Có 3334

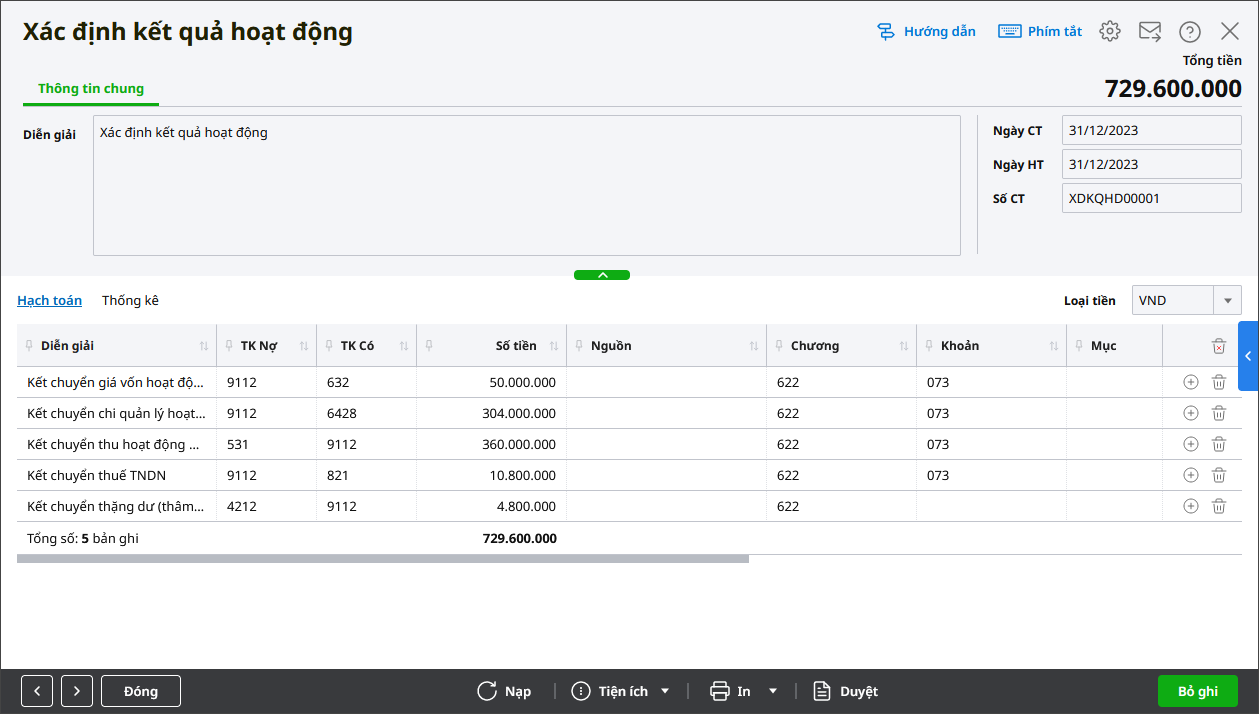

4. Cuối kỳ/quý/năm, kết chuyển doanh thu, chi phí xác định kết quả hoạt động:

Nợ TK 911/Có TK 642

Nợ TK 531/Có TK 9112

Nợ TK 9111/Có TK 4212

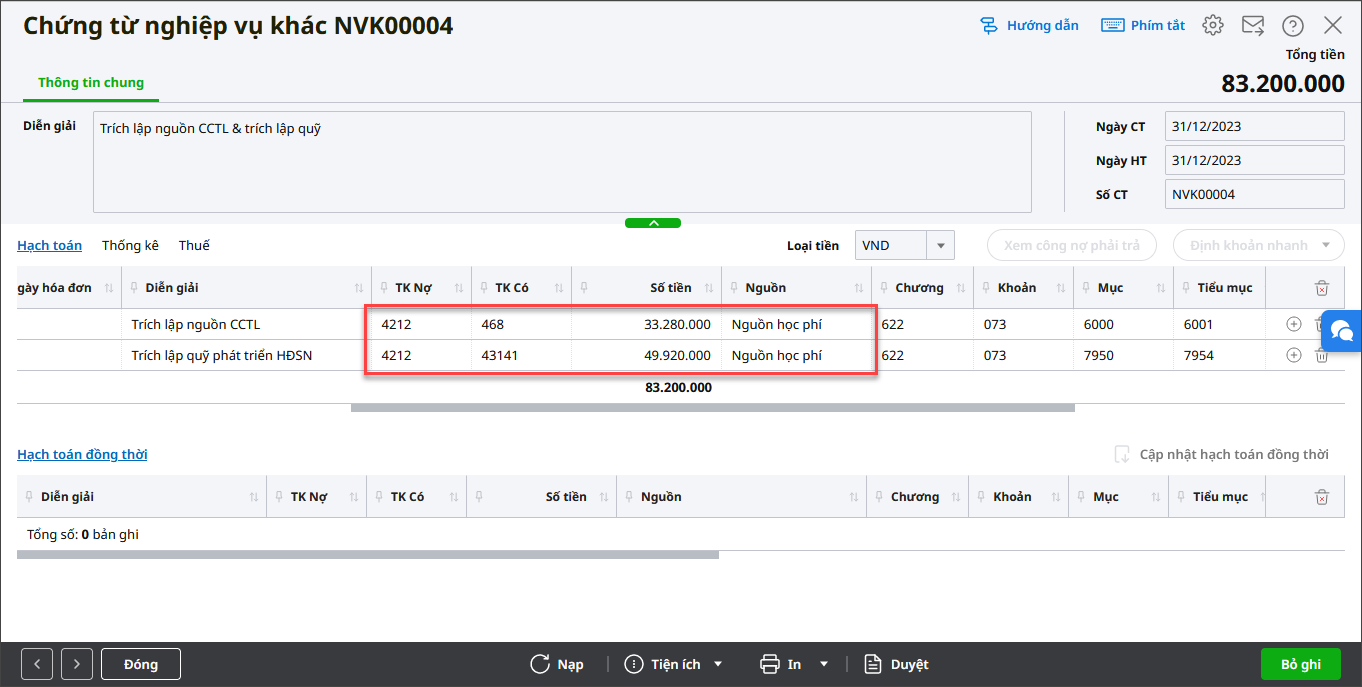

5. Cuối kỳ/quý/năm, trích lập nguồn cải cách tiền lương & trích lập quỹ (nếu có)

Nợ TK 4212

Có TK 468 (Trích lập 40% CCTL)

Có TK 431 (Trích lập quỹ)

II. Ví dụ

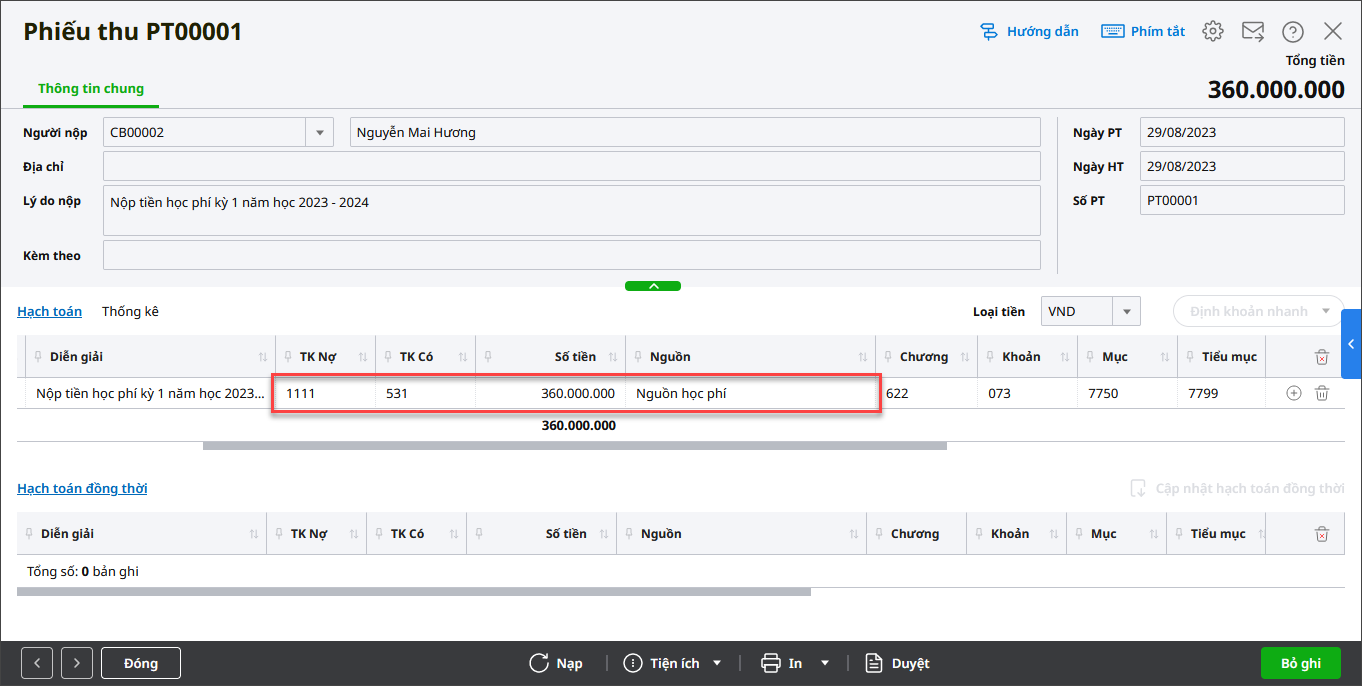

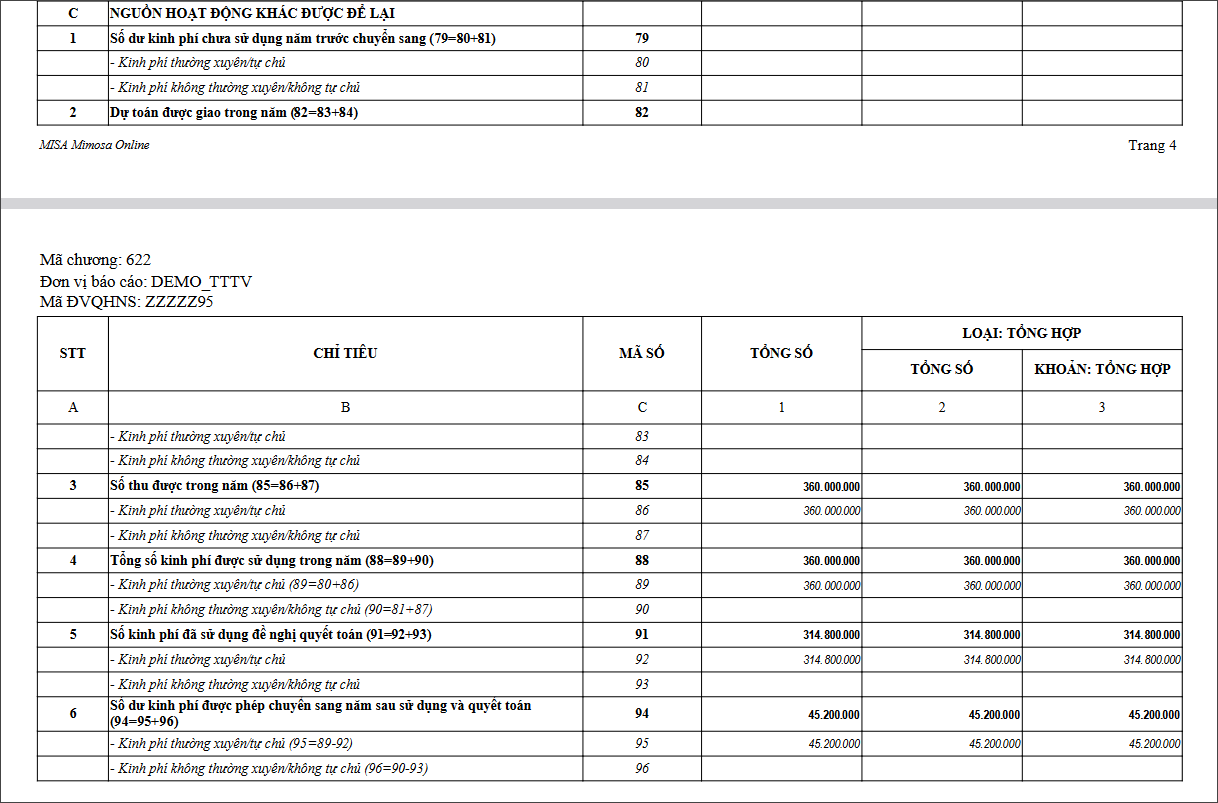

1. Ngày 29/08/2023, thu tiền học phí tháng 4: 360.000.000 đồng.

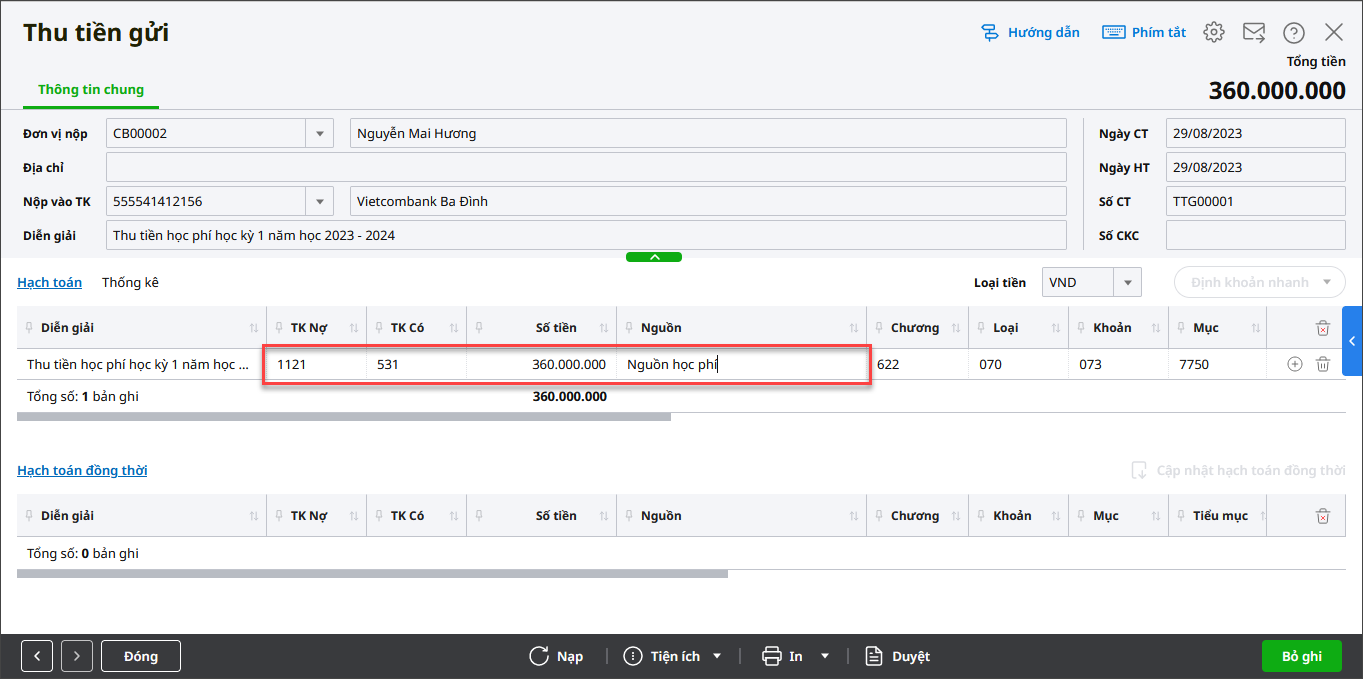

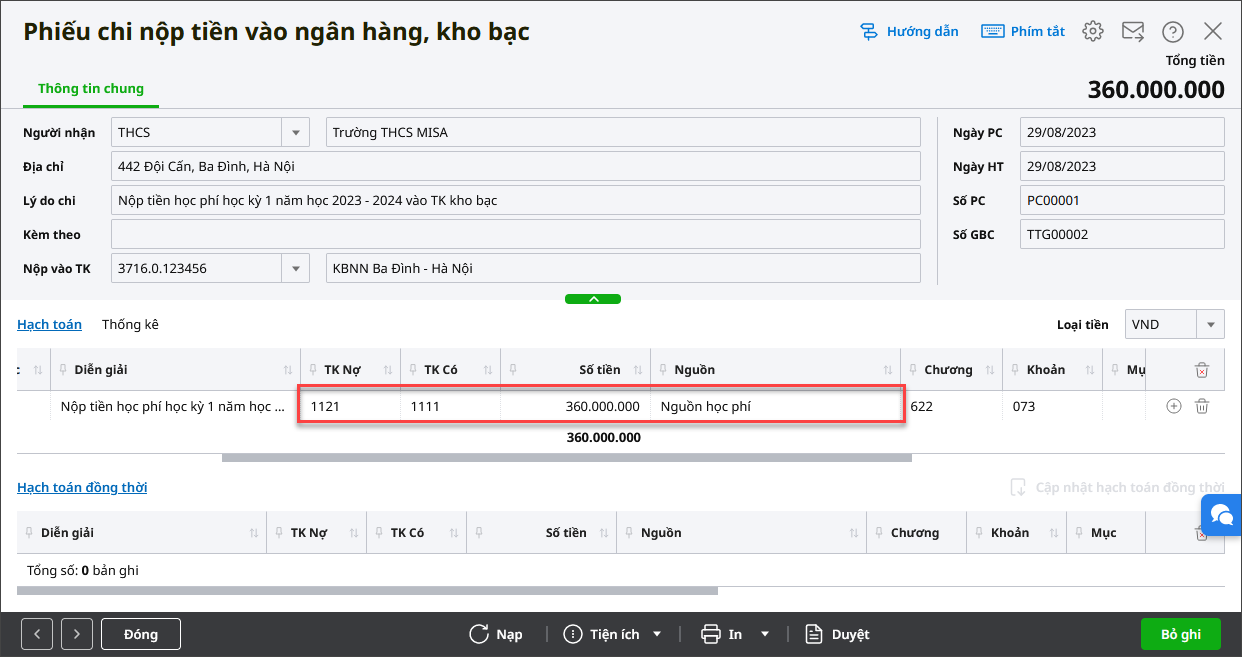

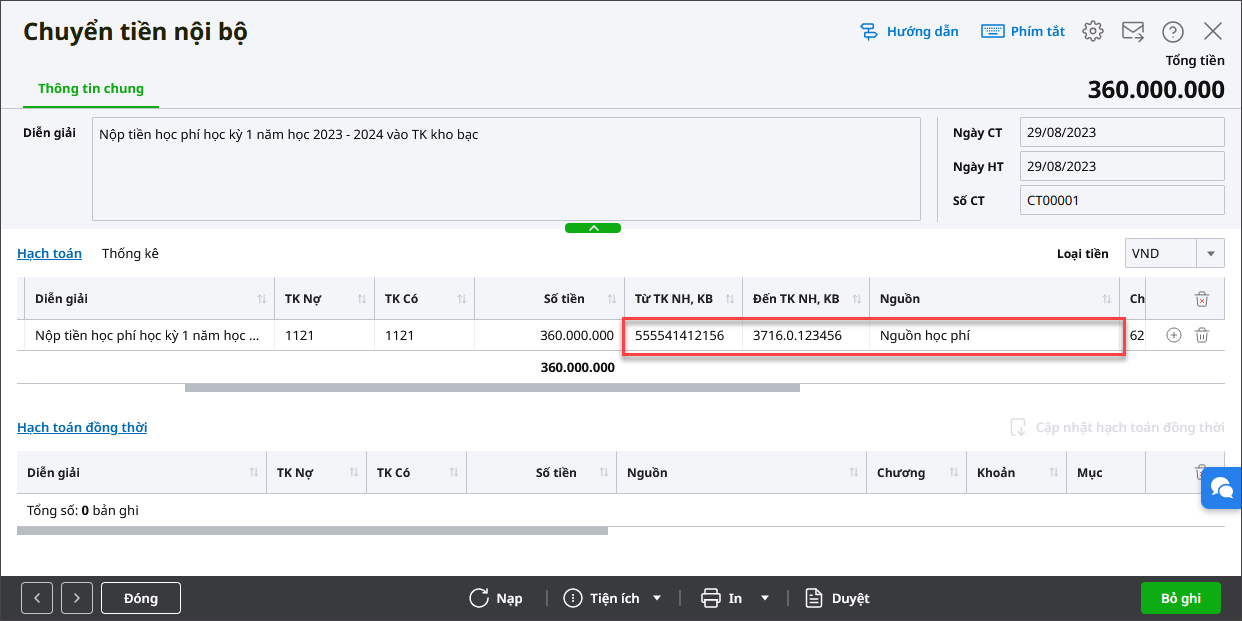

2. Ngày 29/08/2023, đơn vị nộp tiền vào tài khoản kho bạc, số tiền: 360.000.000 đồng

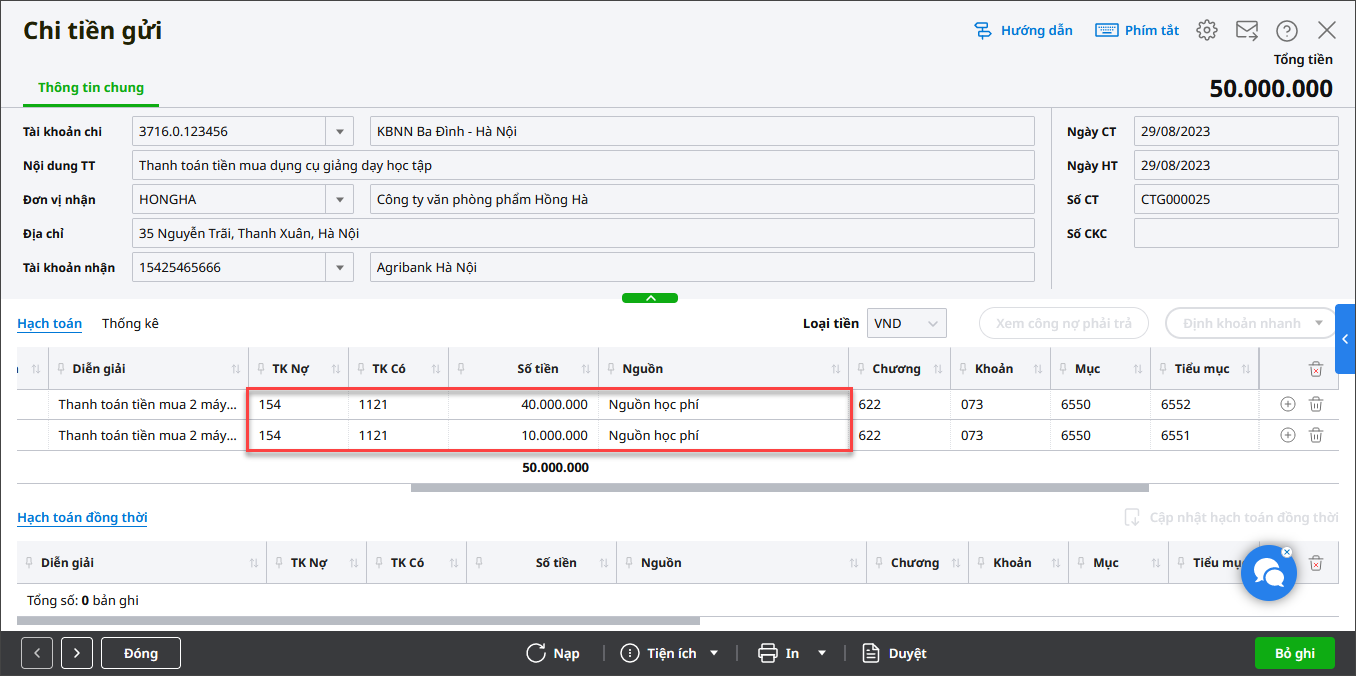

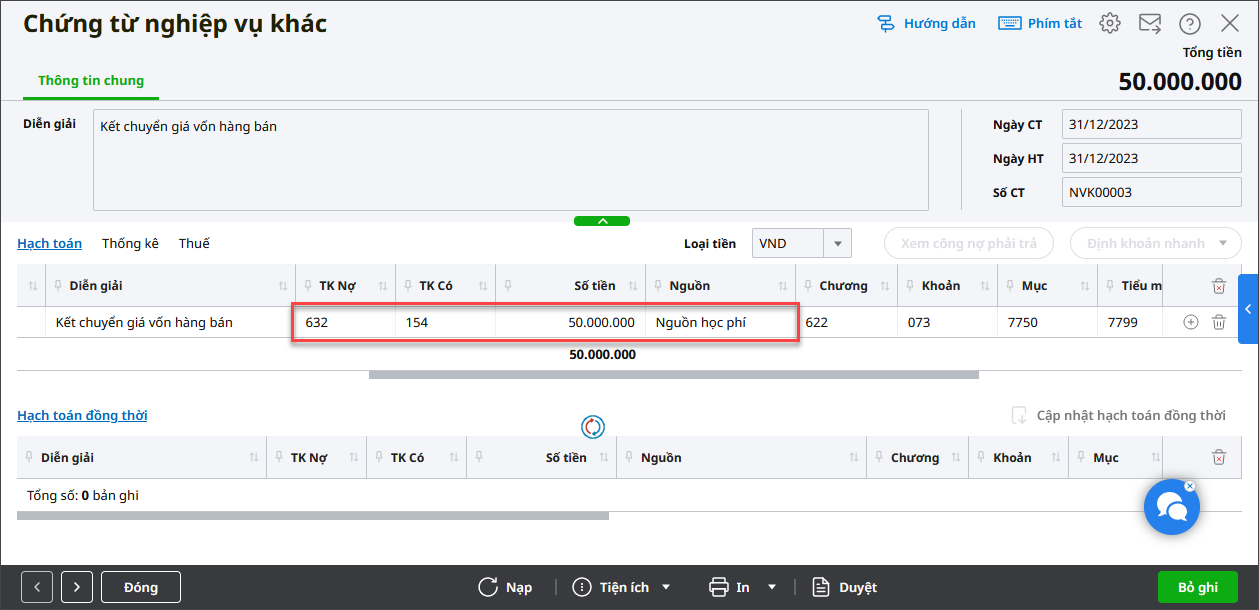

3. Ngày 29/08/2023, thanh toán tiền mua dụng cụ giảng dạy và học tập, số tiền: 50.000.000 đồng.

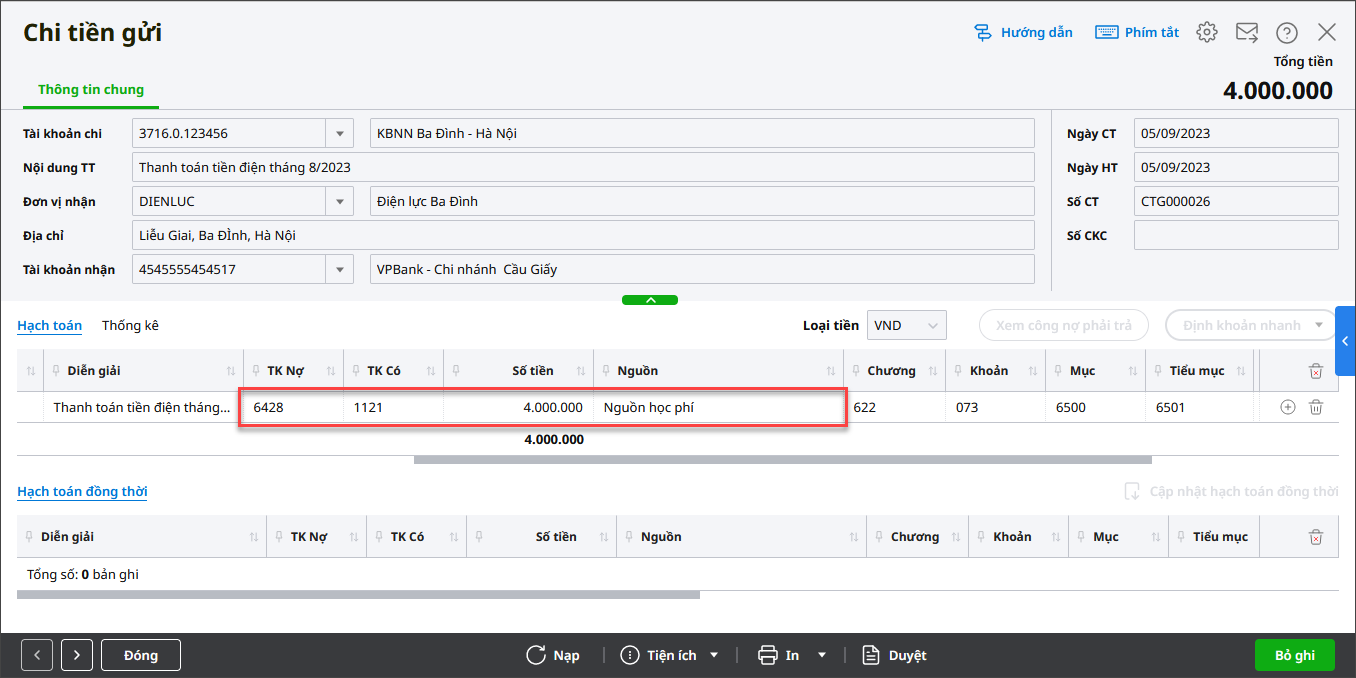

4. Ngày 05/09/2023, thanh toán tiền điện, số tiền: 4.000.000 đồng.

5. Ngày 05/09/2023, thanh toán tiền nước, số tiền: 2.000.000 đồng.

6. Ngày 05/09/2023, thanh toán tiền lương cho CBNV, số tiền: 150.000.000 đồng.

7. Ngày 29/05/2023, đơn vị trích 5% doanh thu nguồn gửi xe nộp thuế GTGT.

8. Ngày 31/12/2023, đơn vị tính số thuế TNDN phải nộp & nộp thuế TNDN của nguồn gửi xe.

9. Ngày 31/12/2023, xác định kết quả hoạt động kinh doanh năm 2023.

10. Ngày 31/12/2023, trích lập nguồn CCTL (40%) và quỹ phát triển hoạt động sự nghiệp (phần còn lại).

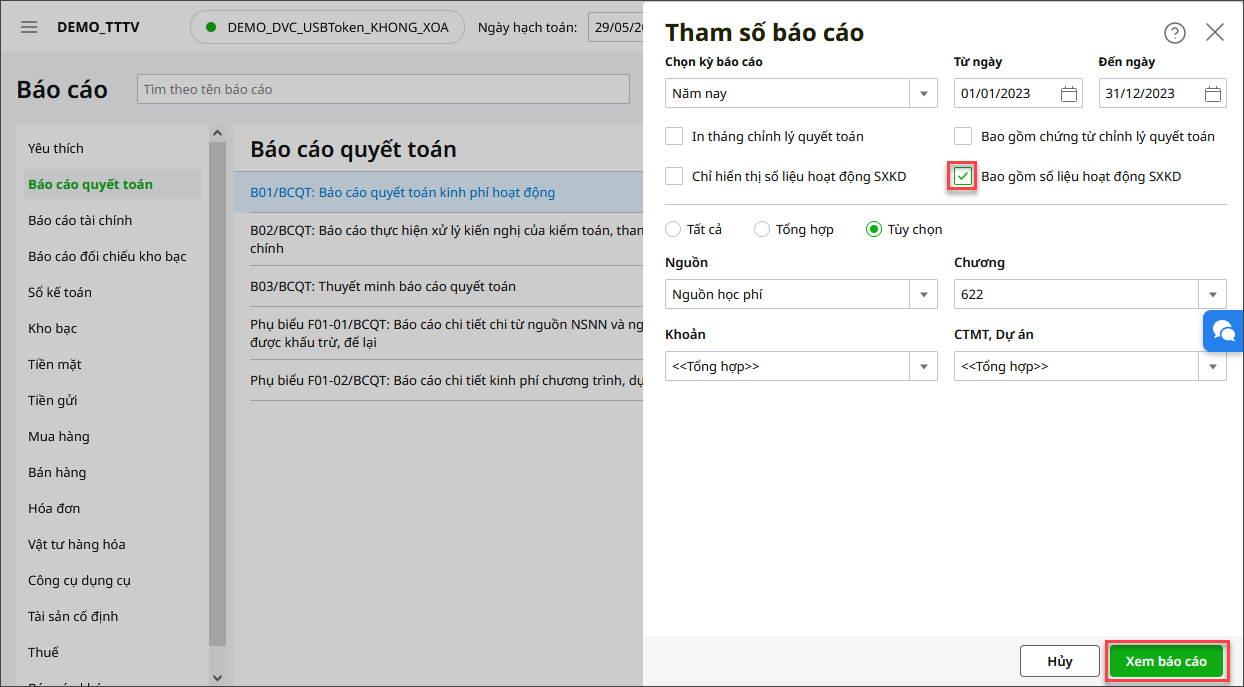

III. Hướng dẫn hạch toán trên phần mềm

|

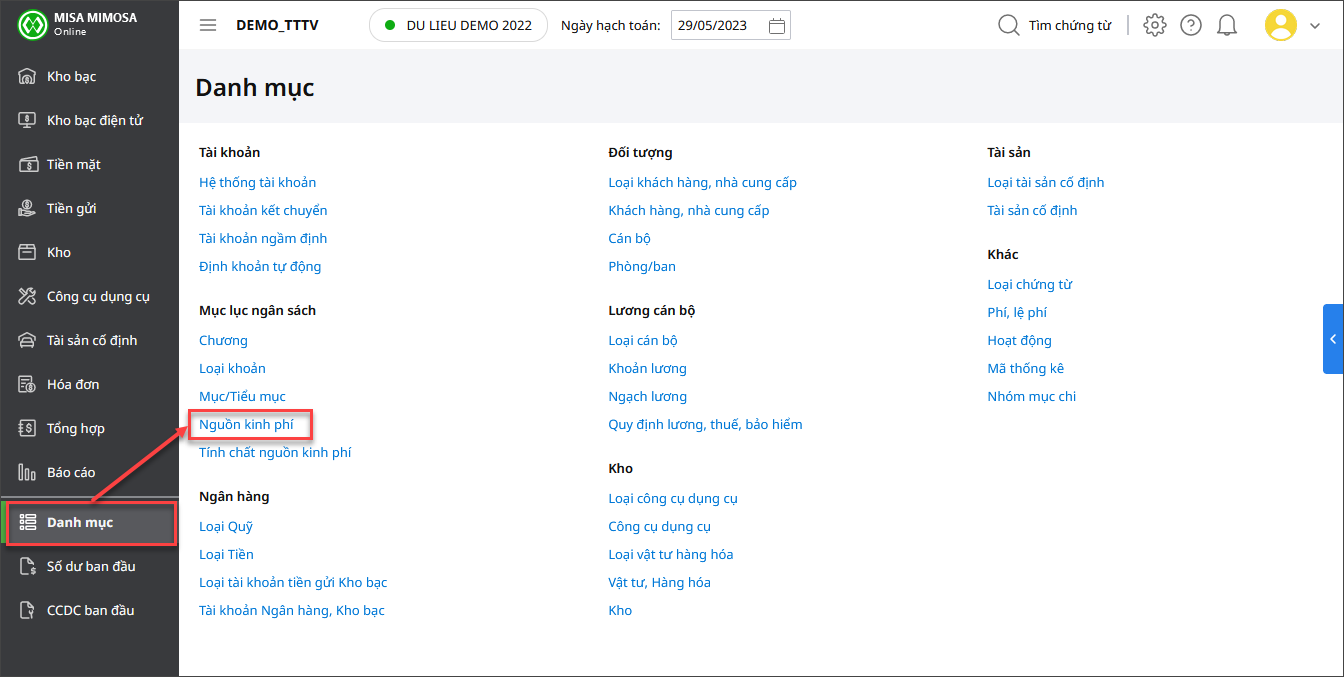

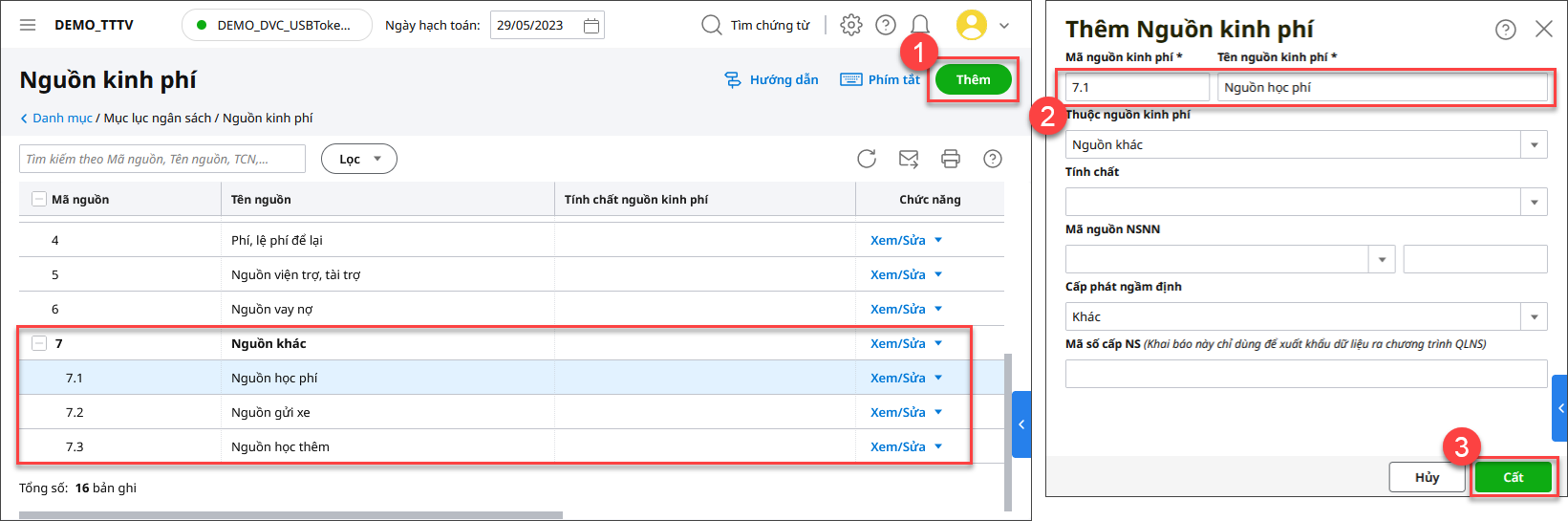

Lưu ý: 1. Đối với các khoản thu từ hoạt động sản xuất kinh doanh, dịch vụ, bạn có thể mở thêm nguồn con tại Danh mục\Nguồn kinh phí.

Nhấn Thêm. Khai báo thông tin nguồn con, nhấn Cất.

2. Các TK 154, 642, 821 phải chi tiết theo Nguồn, Chương, Loại – Khoản, Mục và Tiểu mục; TK 531, 4212, 9112 phải chi tiết theo Nguồn, Chương, Loại – Khoản. Xem hướng dẫn chi tiết tại đây. 3. Khi nhập liệu, lưu ý nhập đầy đủ MLNS để lên được các báo cáo đúng. 1. Thu tiền hoạt động sản xuất kinh doanhTH1: Thu học phí bằng tiền mặtVí dụ 1: Thu học phí học kỳ 1 năm học 2023 – 2024 bằng tiền mặt, số tiền: 360.000.000 đồng 1. Vào nghiệp vụ Tiền mặt, chọn Lập phiếu thu\Phiếu thu. 2. Khai báo thông tin chứng từ trên Phiếu thu.

TH2: Thu học phí bằng qua tiền gửi ngân hàngVí dụ 2: Thu học phí học kỳ 1 năm học 2023 – 2024 bằng tiền gửi ngân hàng, số tiền: 360.000.000 đồng 1. Vào nghiệp vụ Tiền gửi, chọn Thu tiền\Thu tiền gửi. 2. Khai báo thông tin chứng từ trên Thu tiền gửi.

2. Nộp tiền vào tài khoản ngân hàng, kho bạcTH1: Nộp tiền học phí tiền mặt vào TK kho bạc

TH2: Nộp tiền học phí từ tiền gửi ngân hàng vào TK kho bạc

3. Chi tiền từ nguồn thu

Ví dụ: Trên chứng từ mua dụng cụ giảng dạy và học tập, số tiền: 50.000.000 đồng:

Trên chứng từ thanh toán tiền điện tháng 4, số tiền: 4.000.000 đồng:

Hạch toán tương tự cho chứng từ thanh toán tiền nước tháng 4, số tiền: 2.000.000 đồng

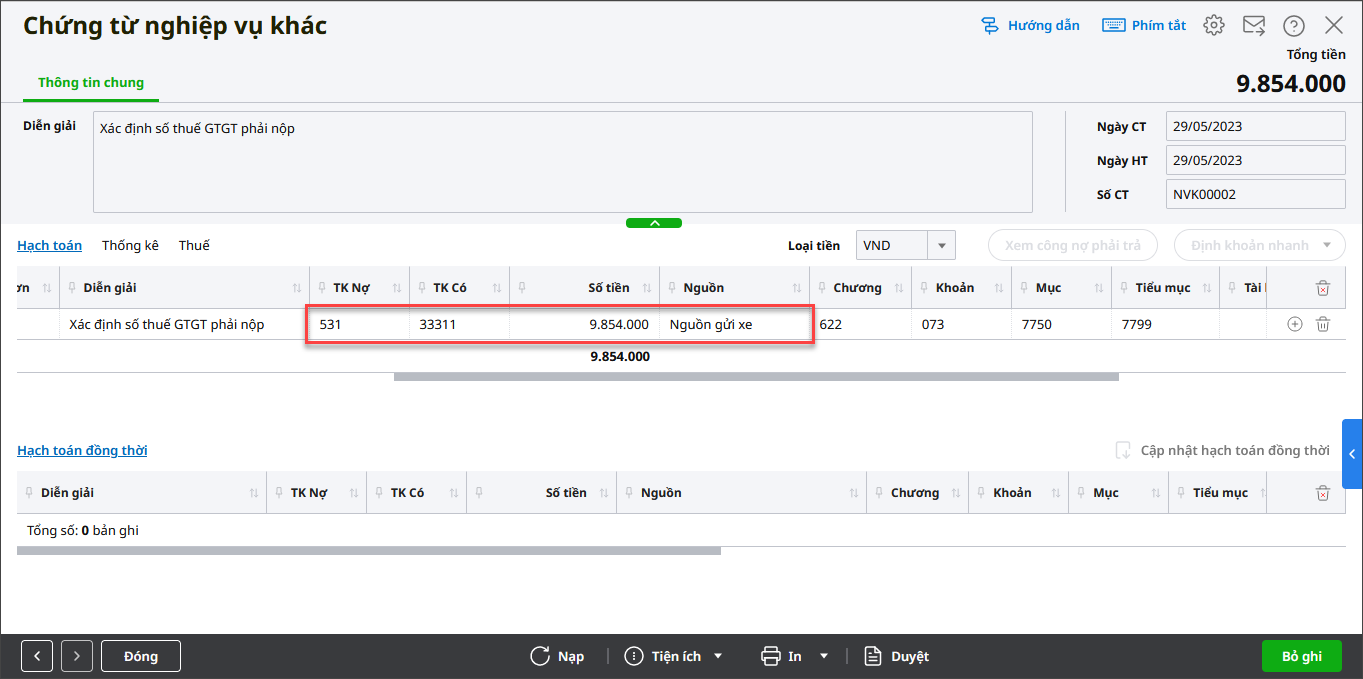

4. Hạch toán các khoản thuế4.1. Hạch toán thuế GTGT– Xác định số thuế GTGT phải nộp: Vào Tổng hợp\Chứng từ NVK: Hạch toán Nợ 531/Có 33311, số tiền phải nộp (trích 5% hoặc 2% của các nguồn thu dịch vụ)

– Nộp thuế GTGT:

|

Bài viết liên quan

- Quy trình hạch toán nghiệp vụ Lệnh chi tiền

- Quy trình hạch toán nghiệp vụ Lệnh chi tiền tạm ứng

- Quy trình hạch toán nghiệp vụ Lệnh chi tiền thực chi

- Quy trình hạch toán các khoản thu hộ, chi hộ bằng tiền gửi

- Quy trình tạm chi bổ sung thu nhập tăng thêm (TK 1371) tại đơn vị sự nghiệp nhóm 4 & cơ quan nhà nước bằng thực chi

- Quy trình tạm chi bổ sung thu nhập tăng thêm (TK 1371) tại đơn vị sự nghiệp nhóm 1, 2, 3 bằng thực chi